Надежды и разочарования

Автопром России в I квартале 2016 года

Продажи новых коммерческих автомобилей по-прежнему остаются важным индикатором транспортной отрасли и всей экономики. Старт 2016 года в прогнозах был многообещающим. Но едва наступил календарный январь, как пришло отрезвление: чуда не случилось, и показатели продаж в России снова пошли вниз. Год к году в «минус» ушёл февраль. Только в марте появился лучик надежды на то, что пресловутое дно будет достигнуто, а следом начнётся если не подъём, то хотя бы наступит долгожданная стабилизация.

Новые LCV падают...

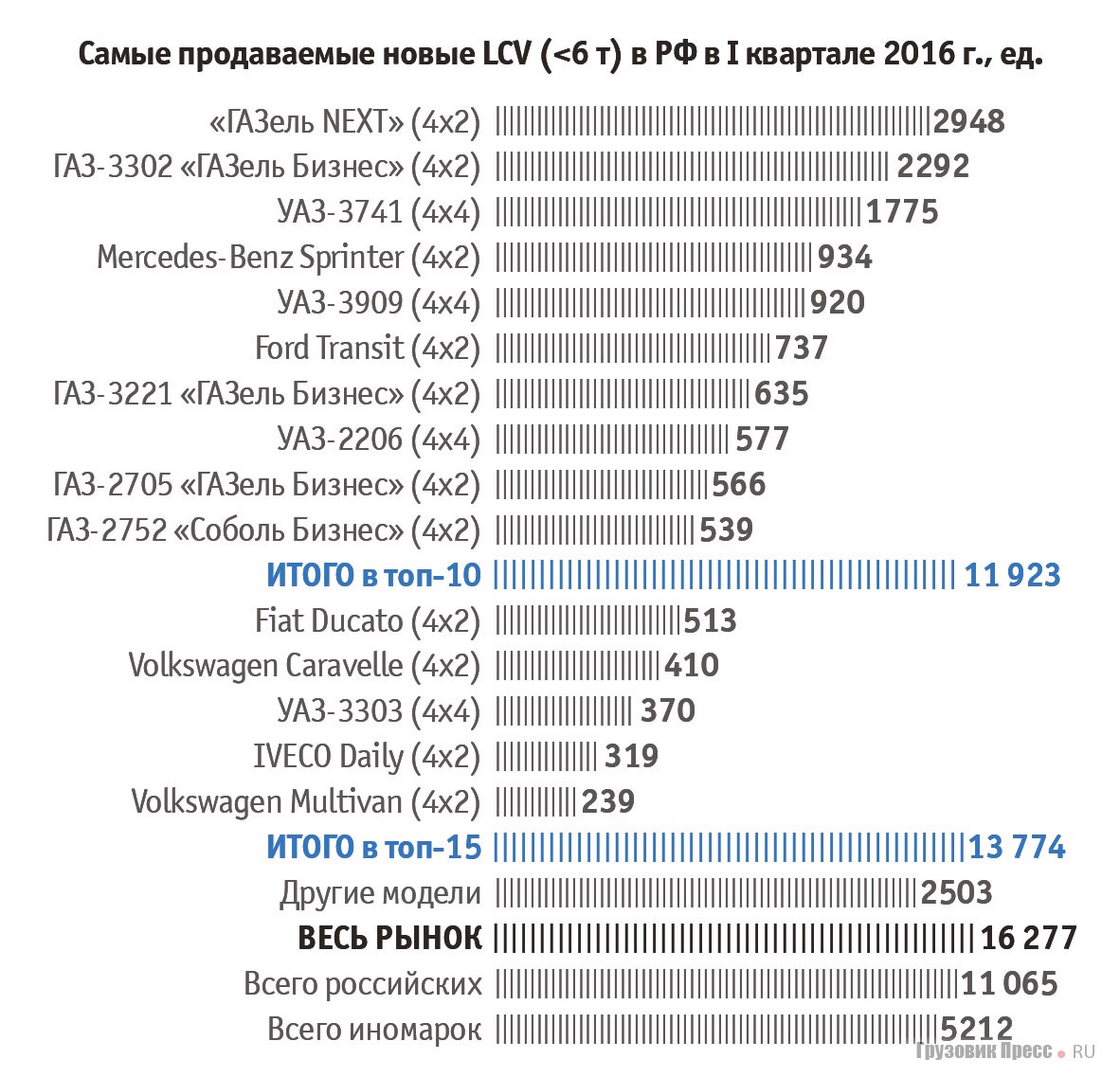

В декабре минувшего года был отмечен почти 38-процентный рост продаж новых LCV к ноябрю, но январский спад по отношению к декабрю превысил 111%. Январь 2016-го к январю 2015-го показал отрицательную динамику в 35,2% (–2,3 тыс. ед.), причём иномарки просели на 51,4%, или более чем на 1,5 тыс. ед., а российские бренды упали на 22,2%, или более чем на 800 ед. В «минус» ушли все федеральные округа без исключения, от 12,1% в Южном до 42,2% в Северо-Кавказском.

В сравнении с результатами января годичной давности все марки LCV в январе 2016-го оказались в минусе, за исключением бренда Changan, который ранее в торговых сетях РФ не присутствовал. Проданные 28 ед. техники позволили китайскому производителю занять 12-е место вслед за Renault и перед Toyota.

Другим представителям КНР повезло меньше: BAW уменьшил продажи на 29 ед. (–78,4%), FAW снизился на 11 ед. (–84,6%) и только Juejin остался при своих: нашёлся единственный желающий выложить деньги за малотоннажник из Поднебесной.

| Марка нового LCV | Январь–март | Изменение | ||

|---|---|---|---|---|

| 2016 г. | 2015 г. | Ед. | % | |

| ГАЗ | 7243 | 7563 | –320 | –4,2 |

| УАЗ | 3813 | 3924 | –111 | –2,8 |

| Mercedes-Benz | 1240 | 1864 | –624 | –33,5 |

| Volkswagen | 1139 | 1078 | 61 | 5,7 |

| Ford | 744 | 1382 | –638 | –46,2 |

| Fiat | 547 | 917 | –370 | –40,3 |

| IVECO | 319 | 279 | 40 | 14,3 |

| Hyundai | 262 | 328 | –66 | –20,1 |

| Renault | 235 | 413 | –178 | –43,1 |

| Peugeot | 222 | 443 | –221 | –49,9 |

| ИТОГО в топ-10 | 15 764 | 18 191 | –2427 | –15,4 |

| Citroёn | 217 | 478 | –261 | –54,6 |

| Changan | 126 | 0 | 126 | 999,0 |

| Toyota | 50 | 36 | 14 | 38,9 |

| FAW | 40 | 35 | 5 | 14,3 |

| BAW | 30 | 77 | –47 | –61,0 |

| ИТОГО в топ-15 | 16 227 | 18 817 | –2590 | –16,0 |

| Другие бренды | 50 | 306 | –256 | –512,0 |

| ВЕСЬ РЫНОК | 16 277 | 19 123 | –2846 | –14,9 |

| Всего российских | 11 065 | 11 504 | –439 | –3,8 |

| Всего иномарок | 5212 | 7619 | –2407 | –31,6 |

Анализ структуры сбыта по моделям показал уменьшение спроса в январе по отношению к декабрю в два-три раза. Это касается как лидеров в лице «ГАЗель NEXT», УАЗ-3741 и «ГАЗель Бизнес», так и тех, кто за пределами топ-10: ГАЗ-2705 «ГАЗель», УАЗ-3303 и ГАЗ-2217 «Соболь». По некоторым моделям падение менее чем двукратное, но тоже в рамках общей тенденции – строго вниз.

Лучшим месяцем по сбыту LCV в I квартале стал март. Половина участников в лёгкой весовой категории улучшила показатели годичной давности. Это даёт надежду на стабилизацию: не исключено, что рынок близок к достижению дна. Обнадёживающим фактором стал рост мировых цен на нефть и укрепление рубля по отношению к доллару США и евро. Правда, по итогам I квартала 2016 г. первая тройка брендов снова в «минусе», как и большинство других участников. Положительную динамику в топ-10 показали только Volkswagen (4-е место) и IVECO (7-е место).

За первые три месяца 2016 года в России продано 5212 ед. LCV иностранного производства, что на 31,6% меньше такого же периода годичной давности. Сбыт российских LCV составил 11 065 ед., что на 3,8% скромнее объёмов января–марта 2015-го. Замедление темпов падения вселяет оптимизм. Во II квартале сегмент LCV «Сделано в России» имеет шанс стабилизироваться, а от иномарок подобного подвига никто не ждёт.

Грузовые тренды

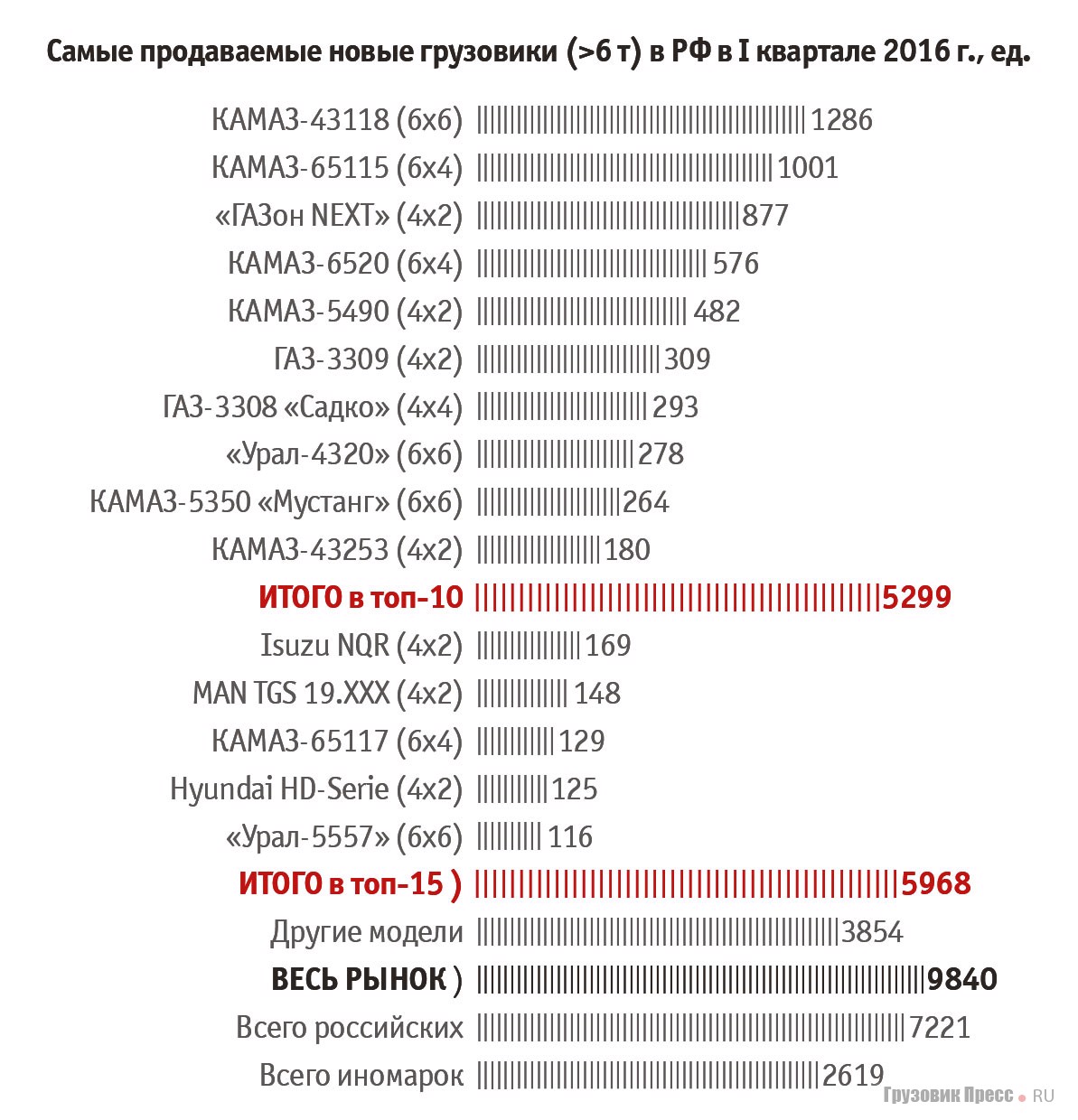

Российский рынок средних и тяжёлых грузовиков в I квартале 2016 г. тоже дал просадку, хотя в марте появились признаки оздоровления. По данным аналитического агентства «Автостат Инфо», сегмент машин полной массой свыше 6 т испытал падение на 2958 ед. (–23,1%). За три месяца продано 2542 ед., почти наполовину меньше, чем за три месяца прошлого года. Сбыт российских грузовиков упал не так существенно: на 416 ед., или на 5,4%.

Рынок грузовиков полной массой свыше 6 т начал расти в марте. Правда, результат более чем скромный – 10 ед., или 0,3%. Реализация автомобилей российской сборки выросла почти на четверть (+24,4%, или +562 ед.). Быстрее конкурентов к былым объёмам возвращается КАМАЗ – его продажи поднялись на треть. Но аналитики не спешат менять тональность пессимистических прогнозов: определяющими являются не месячные, а квартальные итоги, а по ним свет в конце тоннеля пока не виден.

| Марка нового грузового а/м | Январь–март | Изменение | ||

|---|---|---|---|---|

| 2016 г. | 2015 г. | Ед. | % | |

| КАМАЗ | 4458 | 4547 | –89 | –2,0 |

| ГАЗ | 1641 | 1643 | –2 | –0,1 |

| «Урал» | 551 | 546 | 5 | 0,9 |

| MAN | 513 | 446 | 67 | 15,0 |

| МАЗ | 493 | 761 | –268 | –35,2 |

| Isuzu | 346 | 682 | –336 | –49,3 |

| Scania | 323 | 675 | –352 | –52,1 |

| Hyundai | 270 | 730 | –460 | –63,0 |

| Volvo Trucks | 223 | 358 | –135 | –37,7 |

| Hino | 206 | 535 | –329 | –61,5 |

| ИТОГО в топ-10 | 9024 | 10 923 | –1899 | –21,0 |

| Mercedes-Benz | 157 | 438 | –281 | –64,2 |

| МАЗ-MAN | 127 | 285 | –158 | –55,4 |

| FUSO | 116 | 300 | –184 | –61,3 |

| IVECO | 103 | 100 | 3 | 3,0 |

| DAF Trucks | 68 | 118 | –50 | –42,4 |

| ИТОГО в топ-15 | 9595 | 12 164 | –2569 | –26,8 |

| Другие бренды | 245 | 634 | –389 | –158,8 |

| ВЕСЬ РЫНОК | 9840 | 12 798 | –2958 | –23,1 |

| Всего российских | 7221 | 7637 | –416 | –5,4 |

| Всего иномарок | 2619 | 5161 | –2542 | –49,3 |

Три стартовых месяца 2016 г. оставили КАМАЗ в лидерах российского рынка с объёмом продаж 4458 ед. (–2%). Вторую позицию сохранил ГАЗ со сбытом 1641 ед. (–0,1%). Третья позиция за техникой МАЗ в количестве 617 ед. (–40,6%). Догоняет лидеров «Урал» с реализацией 551 ед. (+0,9%). Хорошие продажи лидеру обеспечили две модели: КАМАЗ-43118 в количестве 1039 ед. и КАМАЗ-65115 в объёме 1001 ед. Весóм и вклад семейства КАМАЗ-5490 на агрегатной базе Daimler Trucks: за год продажи выросли в четыре раза и достигли 482 ед.

У Горьковского автозавода хитом продаж в количестве 877 ед. стал «ГАЗон NEXT», превысивший значения I квартала 2015 г. в 2,5 раза. МАЗ не смог выехать из кризисной полосы даже за счёт популярных магистральников: динамика его падения оказалась ниже средней по рынку. Догоняющим первую тройку миассцам помогла модель «Урал NEXT», которую первыми облюбовали производители кранов и КМУ.

По убывающей в I квартале строился сбыт и за пределами первой пятерки. Динамика пикирования удручающая: –63% по бренду Hyundai, –61,5% по Hino и –61,3% по Fuso. Количественные потери тоже существенные: 460 ед. Hyundai, 336 ед. Isuzu, 329 ед. Hino. У остальных представителей топ-15 тоже нет повода для радости, а про нижнюю часть списка и говорить не приходится...

Успех в продажах в I квартале 2016 г. способствовал импортёрам бюджетных средних и тяжёлых грузовиков. Здесь вне конкуренции могли оказаться заводы КНР, воспользовавшись обрушением курса рубля и повышением цен на европейскую технику. Но «китайцы» оказались за пределами топ-15, их доля тоже сокращалась. Нулевую динамику сбыта при 33 проданных грузовиках показал Dongfeng, за ним расположились FAW с 22 ед. (–68,6%) и Shaanxi с 18 ед. (–58,1%).

Большая семёрка

Престижный сегмент грузовиков европейского производства массой более 6 т тоже хлебнул рыночных проблем. На старте 2016 г. «минус» «украсил» отчётность всех семи брендов.

В январе текущего года по отношению к январю 2015-го минимальные количественные потери в 19 ед. понёс Renault Trucks. Продажи новых французских грузовиков сошли на ноль, а в G7 марка заняла последнее место. Максимальную пробоину в объёмах сбыта получила Scania: уменьшение продаж на 160 ед. отбросило шведский бренд на пятое место. Менее болезненный процентный спад в январе пережили лидирующий MAN (–18,2%) и шедший четвёртым IVECO (–25,6%). Ниже среднего значения по Большой семёрке просели Renault Trucks (–100%) и Scania (–74,1%). Неважно обстояли дела у DAF: уменьшение объёмов на 41 ед. эквивалентно потере 69,5% значений годичной давности. Столько же единиц техники (или 36,6%) не досчитался Volvo Trucks, что не помешало ему занять третье место. На второе месте по итогам января вышел Mercedes-Benz: минус 61 ед. (–44,2%).

В феврале сбыт MAN увеличился до 171 ед. (+69 ед., или 67,6%). Такой рост перекрыл январские потери и вывел дебет величиной 21 ед., или 6,7% (по итогам двух месяцев продано 335 ед.). Доля MAN на рынке РФ выросла с 2,3 до 5,2%. А вот Scania продолжила снижение, и в феврале в годовом сравнении её минусовая дельта составила 134 ед., или 51,1%. За два месяца потери достигли 293 ед., или 60,9%, а рыночная доля усохла с 6,0 до 3,9%.

| Марка нового грузового а/м | Январь–март | Изменение | ||

|---|---|---|---|---|

| 2016 г. | 2015 г. | Ед. | % | |

| MAN | 513 | 446 | +67 | +15,0 |

| Scania | 323 | 675 | –352 | –52,1 |

| Volvo Trucks | 223 | 358 | –135 | –37,7 |

| Mercedes-Benz | 157 | 438 | –281 | –64,2 |

| DAF | 68 | 118 | –50 | –42,4 |

| IVECO | 103 | 100 | +3 | +3,0 |

| Renault Trucks | 6 | 53 | –47 | –88,7 |

| ИТОГО в EU7 | 1393 | 2188 | –795 | –57,1 |

Февральские продажи Volvo Trucks уменьшились вдвое, на 62 ед. Итоги января–февраля 2016 г. к аналогичному периоду прошлого года проиграли 106 ед., или 44%, а рыночная доля в грузовом сегменте упала с 2,8 до 1,8%. Под занавес календарной зимы замёрз и спрос на технику Mercedes-Benz. В годовом исчислении февральская «недостача» по «звёздам» составила 125 грузовиков, а за два месяца выросла до 228 ед., или двух третей от прежних объёмов. Доля Mercedes-Benz за год растаяла с 3,5% до 0,8%. В этот период удача повернулась лицом к IVECO и DAF Trucks, хотя о коренном переломе тенденции на снижение говорить пока не приходится. И только французский «ромб» остался за пределами конкурентной схватки.

Март 2016 г. поправил статистику продаж MAN к марту 2015-го на 46 ед., или на 34,8%, а итоги I квартала вывели в «плюс» 67 грузовиков, или 15%. В течение марта Scania уступила лидерство немецкому импортёру, заняла вторую строчку в G7 и шестую в общем зачёте. По отношению к марту прошлого года месячные продажи снизились на 59 ед., или на 30,4%, а квартал обрушил результативность продаж более чем наполовину (–352 ед., или –52,1%). Несмотря на третье место в Большой семёрке, усугубилось положение Volvo Trucks. В марте просадка «шведов» отмечена цифрами 29 ед., или 24,8%, а за I квартал – 135 ед., или 37,7%.

По отношению к марту прошлого года отрицательными значениями отмечена результативность Mercedes-Benz (–53 ед., или –53,5%), DAF (–7 ед., или –19,4%) и Renault Trucks (–8 ед., или –75%). Чисто символически, но всё-таки в плюс вышел бренд IVECO (+2 ед., или +7,7%). Квартальные итоги трёх европейских марок за призовой тройкой тоже ощутили на себе тяжесть потерь: Mercedes-Benz величиной –281 ед., или –64,2%, DAF в объёме –50 ед., или –42,4%, Renault Trucks значением –47 ед., или –88,7%. Исключением стали «итальянцы», чуть-чуть даже улучшив показатель января–марта на 3 ед., или 3%. Впрочем, II квартал наверняка расставит в Большой семёрке новые акценты.

Автобусы

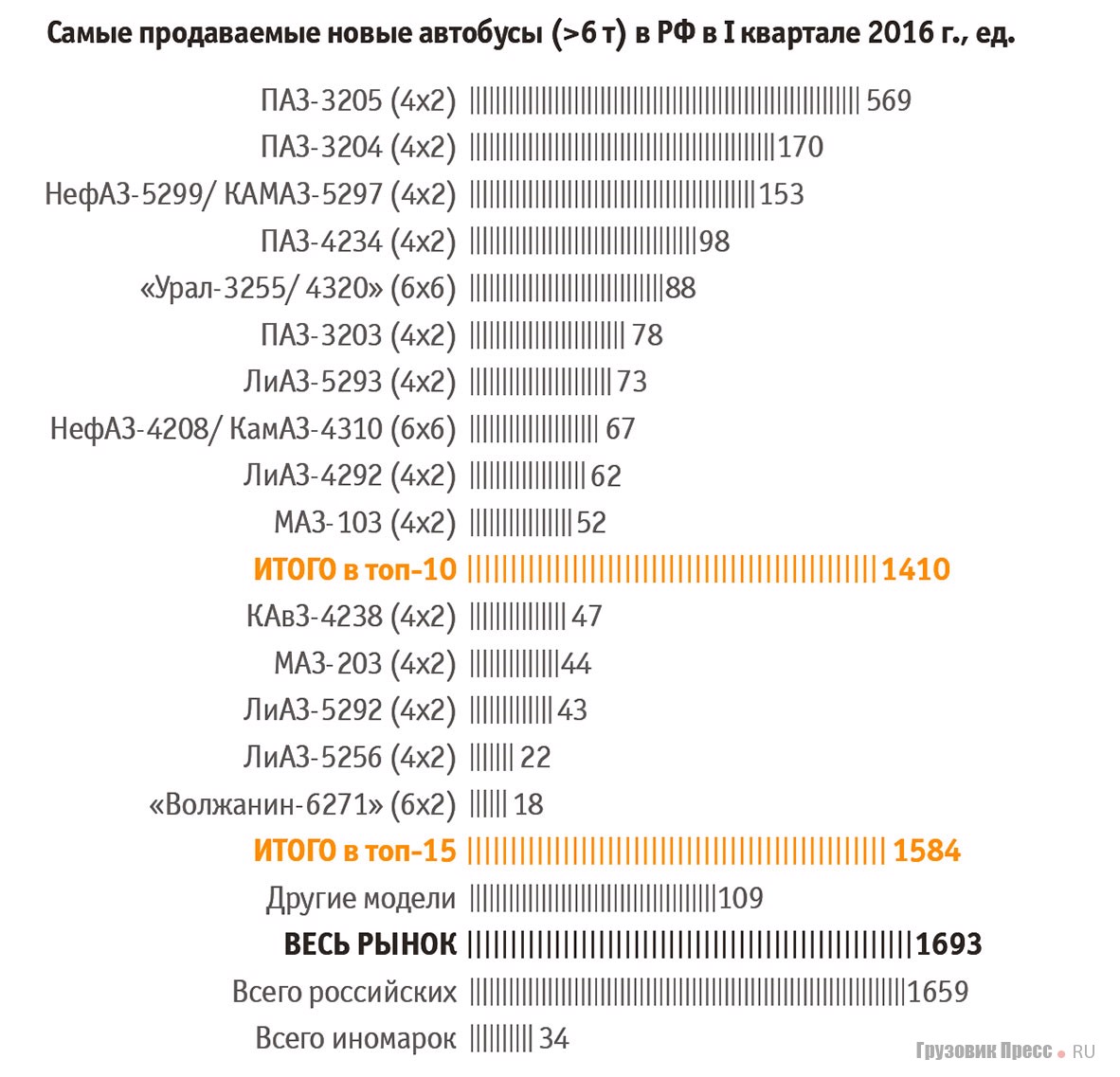

Данные регистраций в ГИБДД показывают, что по итогам января–марта 2016 года прирост сегмента новых автобусов (без учёта микроавтобусов) в России по отношению к такому же периоду прошлого года снизился на 23,5%. За три месяца на учёт было поставлено только 1693 ед. (–521 ед.). По динамике падения это близко к ситуации по новым грузовикам (–23,1%). Автобусный рынок показал признаки выхода из стагнации: март 2016-го к марту 2015-го вырос на 8,3%, хотя рынок ещё не стабилизировался.

В феврале 2016-го продажи новых автобусов в России по отношению к январю упали на 22%. Неожиданно для многих в марте сбыт вырос на 3,7% к январю и на 32,8% – к февралю. Поставки пассажирских машин отечественной сборки в марте выросли на 10,3%, а продажи лайнеров иностранных брендов рухнули на 45%. Доминирование российских брендов в структуре продаж достигло 98% (годом ранее – 95,7%). Зарубежные марки в общем пироге составляют только 2% (год назад было 4,3%). Но количественные потери сильнее всё-таки по российским маркам, чьи потери объясняются резким снижением закупок внутри страны.

Март 2016-го добавил оптимизма: ПАЗ поднял продажи к марту 2015-го на 8,6% (330 ед.), НефАЗ – на 18,2% (91 ед.), МАЗ – на 3,6% (29 ед.). Из первой квартальной тройки только ЛиАЗ ушёл в минус на 25,3% (62 ед.). В 2,8 раза, до 58 ед., увеличил продажи вахтовых автобусов АЗ «Урал». Мартовские продажи КАвЗ выросли на 53,8%, до 20 ед. На 10% (до 22 ед.) поправил отчётность «Волжанин». Лидеры процентного роста среди автобусных иномарок в марте – Yutong (в 8 раз, 8 ед.) и King Long (100%, 1 ед.). IVECO показал нулевую динамику (продан только один автобус), а замыкающим в топ-10 стал Higer, чьи продажи сократились наполовину, до одного лайнера.

| Марка нового LCV | Январь–март | Изменение | ||

|---|---|---|---|---|

| 2016 г. | 2015 г. | Ед. | % | |

| ПАЗ | 924 | 1187 | –263 | –22,2 |

| НефАЗ | 239 | 297 | –58 | –19,5 |

| ЛиАЗ | 206 | 237 | –31 | –13,1 |

| МАЗ | 116 | 203 | –87 | –42,9 |

| «Урал» | 88 | 60 | 28 | 46,7 |

| КАвЗ | 56 | 54 | 2 | 3,7 |

| «Волжанин» | 29 | 54 | –25 | –46,3 |

| Yutong | 12 | 1 | 11 | 1100,0 |

| Higer | 6 | 7 | –1 | –14,3 |

| Irisbus | 6 | 1 | 5 | 500,0 |

| ИТОГО в топ-10 | 1682 | 2101 | –419 | –24,9 |

| MAN | 3 | 3 | 0 | 0,0 |

| Hyundai | 2 | 28 | –26 | –1300,0 |

| Mercedes-Benz | 2 | 16 | –14 | –700,0 |

| King Long | 1 | 6 | –5 | –83,3 |

| «Богдан» | 1 | 6 | –5 | –83,3 |

| ИТОГО в топ-15 | 1691 | 2160 | –469 | –27,7 |

| Другие бренды | 2 | 54 | –52 | –2600,0 |

| ВЕСЬ РЫНОК | 1693 | 2214 | –521 | –23,5 |

| Всего российских | 1659 | 2119 | –460 | –21,7 |

| Всего иномарок | 34 | 95 | –61 | –64,2 |

По итогам I квартала автобусный сегмент всё равно ушел в «минус»: реализация новых отечественных машин снизилась на 460 ед. (–21,7%), а иномарок – на 61 ед. (–64,2%). Величина пугающая, но прошлым летом, в июле 2015-го, автобусы зарубежных брендов теряли больше: –73,6% продаж. Из-за низких объёмов сбыта иномарок лидер меняется из месяца в месяц, кто станет следующим сказать трудно. И ситуация осложняется. Если в марте прошлого года нулевые продажи были по девяти автобусным брендам, то в марте нынешнего года – уже по пятнадцати.

Лидерство по сбыту в I квартале сохранил Павловский автобусный завод, хотя и он торпедирован рыночными реалиями: сбыт упал до 924 ед. (на 263 ед., –22,2%). Идущий следом Нефтекамский автозавод снизил обороты на 58 ед. (–19,5%), до 239 автобусов. Третий по числу регистраций Ликинский автобусный завод по отношению к I кварталу прошлого года не досчитался 31 ед. (–13,1%) и поставил 206 ед. Четвёртым стал МАЗ с потерей 87 ед. (–42,9%), продано всего 116 пассажирских машин.

Все другие производители автобусов смогли реализовать в I квартале менее 100 ед. по каждому бренду. Например, автозавод «Урал» передал заказчикам 88 «вахтовок», почти удвоив реализацию против значений годичной давности. «Волжанин» почти столько же растерял в процентах, отгрузив 29 ед. Курганский автобусный продал 56 ед., что на 3,7% больше значений I квартала 2015 г.

За тот же период иностранные бренды вывели на вершину Yutong (12 ед. против 1 ед. годом ранее). Снижение на 14,3%, до 6 ед., позволило Higer удержаться на втором месте, которое он теперь делит с Irisbus, чьи квартальные продажи выросли наполовину и тоже составили 6 ед. Чувствительными оказались потери второй тройки: Hyundai реализовал всего два автобуса (–93,8%), столько же у Mercedes-Benz (–87,5%) и только один лайнер куплен под брендом «Богдан» (–95,5%). Целый ряд остальных импортёров также довольствовался штучными продажами и рокировками с соседями по итоговой таблице.